Основные виды налогов

Всего в стране действует порядка пятидесяти налогов, большую часть которых можно разбить на несколько основных групп. Рассмотрим каждую из них в отдельности.

Налоги на ведение бизнеса

Корпоративный налог Японии в паре с подоходным налогом с физических лиц обеспечивают около 70% поступлений в государственный бюджет. Все международные корпорации, получающие прибыль в Японии, обязаны платить налоги в этой стране.

В частности, налогообложению подлежат:

- Процентные доходы с ценных бумаг государства и корпораций.

- Проценты, начисляемые на займы, выданные субъектам, осуществляющим хозяйственную деятельность в стране.

- Дивиденды от акций.

- Встречное удовлетворение за использование движимого и недвижимого имущества.

- Все виды вознаграждений (зарплаты, премии и т.п.) за оказание услуг в стране.

- Пенсии и выходные пособия.

- Доходы от передачи авторских и патентных прав.

- Доходы от сдачи в аренду оборудования и машин.

- Доходы от рекламной деятельности.

- Прибыль от погашения японских облигаций.

- Распределение прибыли.

- Доходы от хозяйственной деятельности.

Все эти доходы считаются прибылью, и это еще не полный список.

Налог в Японии на прибыль, в зависимости от объема облагаемой прибыли, может составлять для местных компаний от 22 до 30%, а для иностранных юридических лиц – от 29,33 до 40,87%.

Обложение налогом недвижимости

Недвижимость в Японии дорогая, и все ее владельцы, независимо от их физического или юридического статуса, ежегодно уплачивают на нее налог в размере 1,4% полной стоимости, определяемой местными властями. Дополнительно взимается 0,3% этой стоимости на местные нужды.

Обложение подоходным налогом

Подоходный налог в Японии с резидентов и нерезидентов этой страны взимается по-разному. К примеру, если доходы нерезидента были получены за пределами страны и в Японию не переводились, то налогами они не облагаются. Доходы же, полученные нерезидентом в Японии, облагаются налогом.

Подоходный налог является прогрессивным, его ставка зависит от суммы доходов и начисляется в соответствии с таблицей:

| Размер дохода | Налоговая ставка |

|---|---|

| до 3 300 000 иен (29 370$) | 10% |

| от 3 300 000 иен (29 370$) до 9 000 000 иен (80 100$) | 20% |

| от 9 000 000 иен (80 100$) до 18 000 000 иен (160 200$) | 30% |

| свыше 18 000 000 иен (160 200$) | 37% |

Японский потребительский налог

Потребительский налог в Японии – это аналог хорошо известного налога на добавленную стоимость (НДС), правда, размеры его заметно скромнее. Налог был введен в 1989 году, и его ставка составляла 3%. С 1997 года ставка потребительского налога равна 5%.

Японский транспортный налог

Владельцы автомобилей в Стране восходящего солнца платят целых три вида налогов. Собственно транспортный налог в Японии относится к местным налогам и выплачивается в мае. Размер налога зависит от объема двигателя и обычно варьируется для легковых машин в диапазоне от 54 до 540$.

Кроме того, при покупке машины нужно заплатить налог в размере 5% ее стоимости, а при постановке на учет – разовый налог, зависящий от объема двигателя. Так, при наличии мотора объемом 2,5 литра придется заплатить около 500$.

Налогообложение физических лиц

Налоги в Японии для физических лиц обеспечивают значительную часть финансовых поступлений бюджета. Метод обложения этими налогами достаточно сложен: берется общий доход за год, из него производятся предусмотренные законом вычеты, сумма умножается на установленную ставку, а из полученного результата вычитаются налоговые льготы. Самому разобраться в этом сложно, поэтому профессия налогового консультанта в Японии почетна и прибыльна.

Иные виды налогов в Японии

В стране существует еще целый ряд различных налогов, в том числе и ограничительных. К примеру, высокие экологические налоги в Японии существенно сократили выбросы вредных веществ в окружающую среду и привели к заметному улучшению экологической ситуации в японских мегаполисах.

С 1970 года в государстве действует закон «О борьбе с загрязнением атмосферного воздуха». В результате принятых мер времена, когда полицейские в Токио стояли на постах в кислородных масках, давно миновали.

Столь же трепетно экологическое законодательство Японии относится и к загрязнению вод и почв. Для производителей загрязнений предусмотрены выплаты за плановое загрязнение природной среды. В случае внеплановых выбросов и аварий вступает в действие система экологических штрафов и компенсаций ущерба природе и пострадавшим.

Переплата за нестандартные размеры

Жирный налог — повод для горячего обсуждения в интернете в 2019. Подавляющее большинство юзеров убеждено: это очередной бред, но правительство признает, что всерьез задумалось над введением подобного сбора. Государство решило, что будет оздоравливать граждан принудительно, раз уж не выходит по-доброму.

В последнее время разговоры на эту тему подуспокоились, но правительство продолжает работать над законопроектом. В 2019 налог точно не успеют ввести, но 2020 или позднее пока еще открыты для новых налогов, а там и россияне привыкнут к этой мысли и смирятся.

Государство заверяет: ничего страшного в таком налоге не будет. Любое решение правительства направлено исключительно на благо граждан, более здоровую жизнь и увеличение ее продолжительности. Есть мнение, что введут налог на талию еще до 2024, в рамках стратегии по оздоровлению граждан, формируемой правительством прямо сегодня.

Местный уровень

Взаимоотношения центральных и местных органов власти в финансовой сфере определяются специальными законами. Несмотря на постоянный рост объемов местных сборов их не хватает на финансирование всех местных нужд, поэтому часть расходов финансируется из центрального бюджета.

Взаимоотношения центральных и местных органов власти в финансовой сфере определяются специальными законами. Несмотря на постоянный рост объемов местных сборов их не хватает на финансирование всех местных нужд, поэтому часть расходов финансируется из центрального бюджета.

Для покрытия дисбаланса между потребностями и возможностями местных бюджетов налоговые поступления перераспределяются. Так, регионы получают по 32% от подоходного налога, налога на спиртное и налога на юридических лиц. С налога на табак государство передает регионам 25%, а с налога на потребление – 24%. В отличие от целевых субсидий и дотаций полученные доли налогов местные органы используют по своему усмотрению. Кроме того, существует система «уступаемых налогов», когда специальные национальные налоги, например на содержание сети дорог, передаются местным органам власти. Налогообложение в Японии организовано таким образом, что в структуре расходов граждан уплата налогов редко превышает 20%.

Для развитых стран это достаточно низкий уровень. Причем при нехватке средств правительство предпочитает брать взаймы, а не повышать налоги для своих граждан. По этой причине государственный долг Японии составляет порядка 200% ее годового ВВП.

Существуют местные налоги:

- На проживание в гостиницах и пользование предприятиями общественного питания. Так, в случае, если плата за проживание одного человека в течение суток превышает 10 тыс. иен или если плата с человека за одно посещение ресторана превышает 5 тыс. иен, взимается налог в размере 3%.

- За один день посещения горячих источников с человека берут налог в размере 150 иен, а за один день использования поля для игры в гольф — 800 иен. Эти налоги взимаются дополнительно к обычному 3% потребительскому налогу.

- Владелец автомобиля вынужден платить целую уйму налогов: 3% потребительский налог на покупку и налог на приобретение машины, налоги на бензин, налог на саму автомашину и на ее вес.

Система поощрений

В Японии существует довольно хорошо развитая система поощрений как национальных, так и иностранных инвестиций, основные цели которой можно свести к созданию благоприятных условий для дальнейшего развития осуществляемой в рамках национальной экономики структурной перестройки, а также для ускорения экономического роста относительно менее развитых регионов страны

Для иностранной предпринимательской деятельности в Японии наиболее важное значение имеет система поощрения инвестиций в периферийных районах страны. Многие иностранные предприниматели, имеющие значительный опыт работы на японском рынке, знают, что организация производственной деятельности в таких районах требует не только намного меньших затрат, но может быть осуществлена в более сжатые сроки и относительно проще

Основными средствами поощрения инвестиций, желательных с точки зрения содействия решению стоящих перед страной экономических задач, являются налоговые льготы, субсидии и финансовые льготы.

Система налоговых льгот

Система налоговых льгот, действующая в настоящее время, базируется на различных рода законах о региональном развитии и заключается в основном в мероприятиях по уменьшению или даже полному освобождению от обложения местными налогами.

Субсидии

Субсидии подразделяются на национальные и местных органов самоуправления. Национальные субсидии применяются при переносе производственных мощностей из «промышленно избыточных» регионов и при создании социальной инфраструктуры и инфраструктуры защиты окружающей среды: величина субсидии от размеров расширения или вновь построенных заводских площадей. Система при субсидировании региональной занятости основывается на дотациях — от 18 тыс. до 29 тыс. иен в месяц — на каждого работника, который получает работу в регионах с малой степенью занятости в результате строительства новых или расширения действующих производственных или иных мощностей и дается сроком на один год.

Поделиться Facebook

VK

Tumblr

Другие страны

В сравнении с другими странами налоги в Японии на 2020 год намного выше. В США максимальная налоговая ставка составляет 28 % в то время, как в Японии (даже после налоговых реформ, упростивших шкалу налогов и снизивших процент) она составляет 65 %.

Налоги с юридических лиц составляют 37 % для стандартных фирм и 28 % для малого бизнеса. Владельцы фирм должны занести сведения о доходах в специальную форму и предоставить в налоговое управление не позднее, чем через 2 месяца после того, как закончится финансовый год фирмы.

У простых людей налоги высчитывают из зарплаты. Если нет дополнительных доходов, декларацию можно не подавать. Однако годовой доход при этом не должен превышать 15 миллионов йен.

В Японии, конечно, отсутствует коррупция и люди никогда не позарятся на чужое, но не каждому человеку, который самостоятельно подает декларацию, можно доверять. Поэтому налоговые управления время от времени делают выборочные проверки правильности заполнения декларации. Особо злостных неплательщиков инспектируют — такие инспекции могут проводиться только по решению суда. После таких решений фирмы обыскивают, налагают арест на конторские книги и принимают меры, чтобы выяснить реальное финансовое положение фирмы.

Налог на ОЖИРЕНИЕ — инициатива Анны Поповой. Опыт Японии нам не пример.

Несколько месяцев назад бурно обсуждалась инициатива Анны Поповой, главы Роспотребнадзора России о введении штрафов на ожирение среди граждан нашей необъятной страны.

Она обеспокоена ростом количества россиян с избыточным весом.

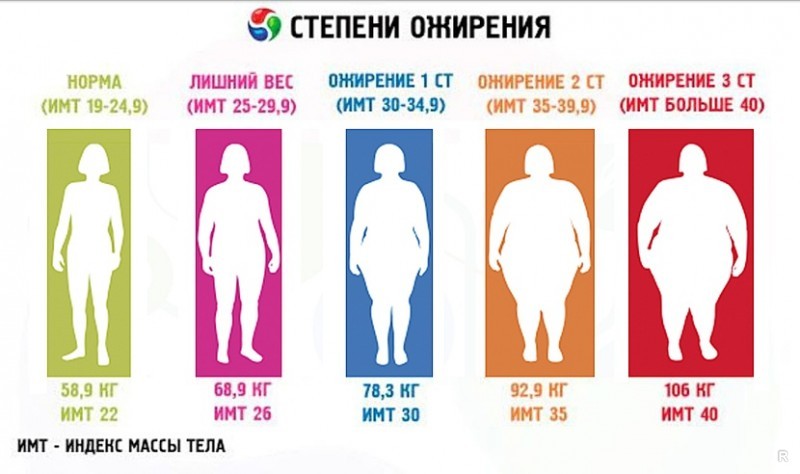

По мнению вице-премьера РФ Татьяны Голиковой 14% мужчин и 26% женщин самых разных возрастов подвержены избыточному весу, что пагубно отражается на их здоровье. Т.е. примерно 1.3% населения страны носят на себе жировые отложения. (На мой взгляд полных значительно больше, я в том числе.)

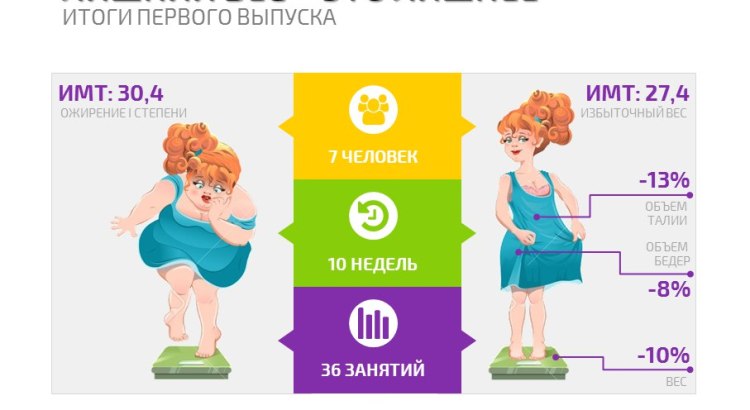

А.Попова пояснила, что Россия изучает опыт Страны восходящего солнца, где принят «Метабо-закон», который рекомендует японцам в возрасте от 40 до 70 лет проходить замер талии. Для дам норма не должна превышать 80 см, для мужчин 90 см ( на мой взгляд должно быть наоборот, мы рожаем и раздаемся вширь).

Для компаний, не следящих за объемом талии работников (а следовательно за их здоровьем ) предусмотрен крупный штраф около $19 млн. На реализацию программы по борьбе с лишним весом Япония затратила более 120 млн йен с 2008 по 2014 г, но значительных успехов по снижению веса своих граждан добиться не удалось.

Мне понравилась идея лидера ЛДПР В.Жириновского о том, что программу по измерению и изменению талии россиян надо финансировать за счет налогов с производителей чипсов, газировки, мучного (а я бы добавила сюда всех производителей и продавцов гамбургеров, Биг Маков, чизбургеров, роял и т.д.). Кстати В.В. напомнил и про пальмовое масло, которое уж точно не приносит здоровья россиянам, а добавляется везде и всюду.

По мнению одного из экспертов по налогам в России налог на ожирение не приживется и не принесет ожидаемых результатов.

Ведь планируется за непомерную талию работника штрафовать работодателя, а тот конечно же переложит это бремя на ожиревшего сотрудника. Не будет же компания оплачивать сотруднику тренажерный зал с бассейном и лечение от ожирения.

Проще не брать на работу потенциальных работников, имеющих склонность к полноте. Контроль талии при приеме на работу.

А я думаю, надо разрабатывать программу по внедрению правильного питания начиная с детских дошкольных учреждений и кончая вузами, ввести предмет в образовательных учреждениях по ПП, правильному сочетанию продуктов, прививать здоровый образ жизни в семьях.

А в первую очередь повысить жизненный уровень граждан России, что бы они могли позволить себе это самое правильное питание, средиземноморскую диету, морепродукты, фрукты и овощи в изобилии, спорт и фитнесс, бассейн.

Тогда талия будет в норме. И здоровье отменным.

А что вы думаете по этому поводу.

Какие законы надо внедрить, чтобы стройных россиян вокруг было больше?

источник

Зачем хотят ввести налог на лишний вес

В соответствии с другим объяснением, власти России заинтересованы в благополучном состоянии здоровья россиян. Наука давно объяснила, что лишние килограммы влекут за собой плачевные последствия. Вследствие перегрузки организма эффективность работы внутренних органов снижается. Упитанные персоны с наиболее заметной частотой подвергаются заболеваниям и имеют меньшую продолжительность жизни.

Одновременно с тем представитель ведомства России после знакомства со всеми особенностями применения санкций к полным людям в стране восходящего Солнца, прокомментировала возможности подобной тенденции в России.

Анна Попова сообщила, что в Японии пени платит организация. В нашем государстве штраф, выписанный на имя компании будет перенаправлен к ответственности работника (самого толстячка), поскольку корпоративная этика в нашей стране заметно отличается.

Концепция избавления от ожирения в соответствии с режимом правильного питания также не найдёт должного отклика, добавляют российские диетологи.

Льготы

Также в Японии существует льготная система по налогообложению. Получить скидку на уплату налогов можно по различным причинам:

- Чтобы налогообложение было справедливым для разных категорий граждан, государство ввело специальную скидку, которая уменьшает налогооблагаемый доход. Такой скидкой могут воспользоваться наемные работники, продающие свой труд. Скидка равна сумме персонального расхода.

- Доходы от бизнеса можно поделить по целям для налогообложения. При заполнении декларации разрешается вычитать из дохода стоимость подготовки декларации, но не больше, чем 100 тысяч йен.

- Такие доходы, как разница в арендной плате за предоставленное государством жилье, могут получить работающие люди или предприниматели.

- В Японии поощряются семьи, в которых работают двое супругов и получают примерно одинаковый доход. Если работает кто-то один, то семья несет более тяжелое налоговое бремя.

Когда введут налог на лишний вес

Очевидно, именно такой направленности размышления и стали предпосылками к идее представителей Роспотребнадзора более пристально приглядеться к практике Японии в назначении взысканий людям с лишними кило.

Концепция контроля веса в стране восходящего Солнца представляет собой контроль размеров талии представителей, чей возраст больше сорока, каждый год. В том случае, если полученная цифра больше определённых нормативов, компании, в которой работает бедняга, следует заплатить.

Объясняется такая концепция тем, что компания сверх меры нагружает работника заданиями, поэтому ему не хватает времени уделять внимание активностям, спорту и контролировать весь образ жизни. Власти России аргументировали необходимость наблюдения за килограммами населения ввиду того, что чрезмерно грузные представители влияют на прочность асфальтного покрытия на автострадах, которое изначально не предполагает подобные испытания

Это пока одна трактовка возникновения идеи нововведения

Власти России аргументировали необходимость наблюдения за килограммами населения ввиду того, что чрезмерно грузные представители влияют на прочность асфальтного покрытия на автострадах, которое изначально не предполагает подобные испытания. Это пока одна трактовка возникновения идеи нововведения.

Национальный уровень

На общегосударственном уровне налогообложение в стране находится в ведении Министерства финансов. В его структуру входят два подразделения: Налоговое бюро и Бюро по таможенным сборам и тарифам. Эти подразделения занимаются в первую очередь вопросами планирования налоговой политики государства. Реализацией этой политики непосредственно занимается Национальное налоговое управление (ННУ), которое также входит в состав Министерства финансов страны. ННУ – очень мощная организация, имеющая в своем штате 56 466 сотрудников, распределенных между центральным аппаратом, 12 региональными налоговыми бюро, Региональной налоговой инспекцией на острове Окинава и 524 налоговыми инспекциями. Кроме того, в состав ННУ входит собственный колледж и Национальный налоговый трибунал, в котором можно обжаловать неверное начисление сборов. Именно эта организация и осуществляет налоговый контроль в Японии.

Все структурные подразделения ННУ разбиты на три отдела:

- Отдел по налогообложению.

- Отдел по сборам налогов.

- Отдел, занимающийся проверками и расследованиями в случаях, связанных с уклонением от налогообложения.

Практической работой по выявлению нарушений в налоговой сфере и их пресечению руководит именно последний отдел. С этой целью в него входят подразделения по аудиту, расследованию и международному сотрудничеству в сфере борьбы с налоговыми нарушениями. При подготовке законодательных изменений в сфере налогообложения тесно сотрудничают Государственная налоговая комиссия при премьер-министре, аналогичная комиссия правящей партии либерал-демократов и Штаб по проведению структурных реформ, возглавляемый премьер-министром страны.

Ужесточение налоговой политики и налоговые льготы в Японии находятся в ведении этих трех организаций. В сфере сбора средств основной организацией является Министерство финансов. Каждый вид сборов в Стране восходящего солнца регламентируется отдельным законом. Следует учесть, что законы в этой области весьма объемны и трудны для понимания непрофессионалами, поэтому в стране действует институт уполномоченных налоговых консультантов. Это лицензированные специалисты, которые на платной основе готовят и подают большую часть отчетных налоговых документов в стране. Уполномоченные консультанты по сборам обслуживают как физических, так и юридических лиц.

Основные виды налогов

Налоги в Японии уплачиваются с доходов, имущества и потребления.

Подоходный налог

Как в Великобритании, США, ряде других стран, в Японии действует прогрессивное налогообложение – сумма рассчитывается на основе чистого дохода физического лица. Подоходный налог в Японии выплачивается ежегодно на национальном, префектурном и муниципальном уровнях.

Способ взимания зависит от статуса резидента, который определяется периодом проживания в стране. Налоговый кодекс Японии рассматривает три категории резиденций:

- резиденты – лица, имеющие место жительства в государстве или проживающие в ней в течение одного года. Независимо от местоположения источника дохода, облагаются подоходным налогом;

- непостоянные резиденты – лица, не имеющие японского гражданства и проживающие в стране в течение пяти лет или менее чем десять лет. Система налогообложения для них соответствует налогообложению для резидентов, но в Японии налог не будет взиматься с доходов, полученных за пределами страны, если средства не переводятся в нее;

- нерезиденты – лица, проживающие в Японии менее года. Подоходный налог начисляется на доходы, полученные в стране.

| Налогооблагаемый доход | Налоговая ставка |

| До 1 950 000 иен | 5% |

| От 1 950 000 иен до 3 300 000 иен | 10% |

| От 3 300 000 иен до 6 950 000 иен | 20% |

| От 6 950 000 иен до 9 000 000 иен | 23% |

| От 9 000 000 иен до 18 000 000 иен | 33% |

| От 18 000 000 иен до 40 000 000 иен | 40% |

| Более 40 000 000 иен | 45% |

Как правило, в большинстве случаев сотрудникам нет необходимости подавать налоговую декларацию: за них это сделает компания. Хотя могут попросить заполнить пару форм, подтверждающих статус, например, место проживания или количество иждивенцев. Исключения составляют покрытие страховых взносов, медицинских и операционных расходов в случае занятия индивидуальной трудовой деятельностью.

Налоговую декларацию обязаны самостоятельно подавать лица, если:

- годовая зарплата превышает 20 миллионов иен;

- имеют более чем одного работодателя;

- располагают вторичным доходом (вторая работа, доля дивидендов), превышающим 200 000 иен в год;

- трудятся на работодателя за пределами Японии.

Кроме того, потребуется подавать налоговую декларацию, если лицо решит покинуть страну в течение финансового года.

Налог на недвижимость

Лица, владеющие правом собственности на землю, здание, другие амортизируемые активы на 1 января каждого года, платят налог за этот календарный год и, скорее всего, получают счета где-то между апрелем и июнем. На основании уведомления средства можно внести единовременно или четырьмя платежами поквартально.

Даже если право собственности на недвижимость изменится 2 января или в последующую дату, ответственность за уплату налога не поменяется. Выплата состоит из котэйсисан-дзэй (налог на основные средства) и тосикэйкаку-дзэй (муниципальный налог). Они основаны на стандартизированной оценке имущества, которое делится на землю и структуру:

- ставка налога на основные средства составляет 1.4% от стоимости имущества, указанной в «Книге налогов на основные средства» для конкретного актива;

- муниципальный налог – 0.3% от «налогооблагаемой стоимости», что, как правило, ниже рыночной цены и применяется он только к объектам недвижимости, расположенным в определенных городских районах в соответствии с японским законодательством о зонировании.

Налогообложение производится посредством определения цены для конкретного участка земли в данной области, на основании расположения его по отношению к транспортным развязкам: дорогам, железнодорожным линиям.

Ставки определяются центральным правительством, но налоговый контроль осуществляется местными органами власти, которые получают 52 процента доходов, остальное делится между центральным правительством и префектурами. В большинстве населенных пунктов также взимается второй городской налог на услуги. Если жилой район обозначен как «городская зона», то есть жители имеют доступ к услугам и инфраструктуре, они платят дополнительный налог на имущество.

Одна из ироний взаимоотношений между налоговыми и городскими службами заключается в том, что дома, оцененные как «более прочные» (огнестойкие и устойчивые к землетрясениям), имеют высокие оценочные значения. Особенность в том, что владельцы таких домов платят налоги выше, даже несмотря на то, что эта «прочность» снижает вероятность того, что им потребуются услуги городских служб (например, пожарной).

Здоровье«Налог на жиры»: Правда ли, что в Японии и Новой Зеландии запрещена полнота

Почему помощь не может начинаться с фэтшейминга

«В Японии считается незаконным иметь талию более 90 сантиметров у мужчин и 80 сантиметров у женщин», — об этом в свежем интервью заявила руководитель Роспотребнадзора Анна Попова, рассуждая о том, как её ведомство изучает иностранный опыт борьбы с ожирением среди населения. Эта оговорка, возможно, непреднамеренная, лишний раз говорит, что государство не оставляет попыток заявить права на тела своих граждан (само собой, ради их же пользы), и служит хорошим примером того, как фэтфобская риторика прокрадывается в дискуссию о необходимости следить за своим здоровьем.

Так о чём же говорит зарубежный опыт? Так называемый «Закон о метабо», на который ссылается Попова, принятый в 2008 году, породил немало сетевых легенд о том, что «в Японии запрещено быть толстым». Работников японских предприятий и госучреждений возрастной группы от 40 до 75 лет и правда обязывают ежегодно проходить медицинский осмотр, в ходе которого в том числе им измеряют талию. И если та превышает утверждённую норму, работникам могут прописать, например, курсы физических упражнений. Но разумеется, никому в Японии не придёт в голову объявлять таких людей вне закона.

Уже само название постановления («метабо», вежливый эвфемизм для обозначения избыточного веса, как раз и был придуман, чтобы убрать негативные коннотации, связанные с диагнозом «ожирение») подчёркивает, что японские медики не собирались стыдить своих соотечественников за набор веса. Ответственность за здоровье своих работников несут в первую очередь японские работодатели, которые должны позаботиться о том, чтобы их подчинённые правильно питались и не вели чересчур сидячий образ жизни. И в стране, сделавшей улучшение здоровье граждан одним из своих приоритетов (настолько, что её критикуют как избыточную опеку), эта забота комплексная: как можно догадаться, одним только замером талии ежегодный медицинский осмотр не ограничивается.

Попова также приводит в пример Новую Зеландию, где «при получении гражданства необходимо предъявить справку о том, что индекс массы тела не превышает 35». Не совсем ясно, как этот опыт может помочь Роспотребнадзору, но надо уточнить, что и этот пример половинчатый. Новая Зеландия действительно не жаждет выдавать гражданство людям, у которых есть серьёзные проблемы со здоровьем — в том числе связанные с ожирением, — чтобы потом не лечить их за свой счёт (в официальных рекомендациях это сформулировано более обтекаемо: «удостовериться, что въезд людей в Новую Зеландию не приведёт к избыточной финансовой нагрузке на систему здравоохранения»)

Но индекс массы тела — всего лишь один из возможных «красных флажков», на которые могут обратить внимание миграционные службы

Нельзя дегуманизировать полноту как нечто «незаконное» и тем самым усугублять психологическое состояние людей, и без того подверженных постоянному давлению

И если уж говорить о международном опыте, то стоит как минимум упомянуть «налог на жиры», введённый в Дании в 2011 году и затронувший пищевую продукцию, содержащую более 2,3 % насыщенных жиров. Год спустя налог был отменён как неэффективный: со своей основной задачей — оздоровить диету датчан (те просто стали чаще ездить за продуктами в соседние Швецию и Германию) — он не справился и в конечном счёте мало что дал, кроме головной боли для местной пищевой промышленности и розничных сетей. Хочется надеяться, что этот результат Роспотребнадзор тоже учтёт.

Это не означает, что государство не должно обращать внимание на проблему ожирения, масштаб которой сравним с пандемией. К её обсуждению можно и нужно подходить с разных позиций — в том числе и с позиции контроля качества продукции, который находится в ведении Росподтребназдора

И в этом смысле Анна Попова, говоря о мониторинге питания, начиная с общеобразовательных школ, выражает совершенно обоснованное беспокойство.

Но не стоит начинать этот разговор с измерительной рулетки. Нельзя дегуманизировать полноту как нечто «незаконное» и тем самым усугублять психологическое состояние людей, и без того подверженных постоянному давлению из-за их веса. И тем более странно делать это, ссылаясь на чужой опыт, в основе которого лежит как раз любовь к людям, а не завуалированный фэтшейминг. Это должно быть очевидно организаторам любой кампании по борьбе с ожирением, если они хотят, чтобы кампания была хоть сколько-нибудь успешной.

источник